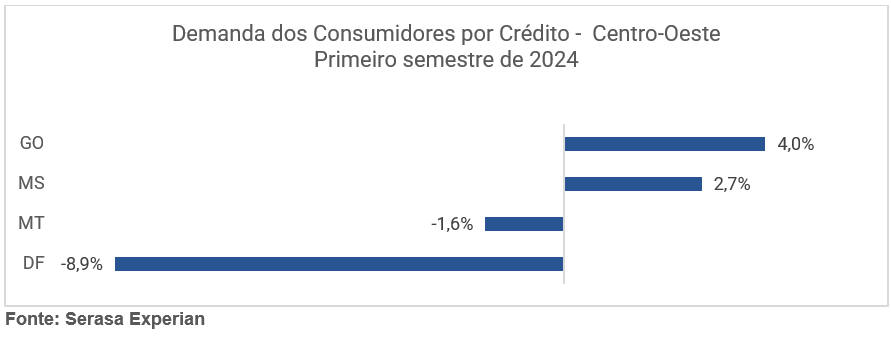

No primeiro semestre deste ano, Goiás destacou-se no Centro-Oeste do país com a maior alta na busca dos consumidores por crédito (4,0%). Em contrapartida o Distrito Federal apresentou a mais acentuada retração (-8,9%), conforme dados do Indicador de Demanda dos Consumidores por Crédito da Serasa Experian.

No cenário nacional houve uma diminuição de 1,1% na busca dos brasileiros por recursos financeiros no primeiro semestre de 2024. Esta retração é menor do que a registrada em 2023.

“Alguns fatores que podem explicar a redução da disposição dos consumidores em assumirem mais crédito são as taxas de juros ainda estão elevadas, apesar de termos observado uma retração desde o segundo semestre do ano passado, e o alto nível de inadimplência das pessoas que representa um risco para os credores, por isso eles diminuem as ofertas de recursos”, explica o economista da Serasa Experian, Luiz Rabi. O especialista também observa que a menor retração em comparação com os primeiros seis meses de 2023 pode indicar uma melhoria gradual na confiança do consumidor.

No recorte por renda mensal dos consumidores, todas as faixas expressaram queda na procura por crédito no primeiro semestre do ano. A diminuição foi mais acentuada na faixa de renda até R$ 10 mil (-2,6%), enquanto a menor ficou entre R$ 500 a R$ 1 mil (-0,5%). Veja os dados na detalhados na tabela abaixo:

Amapá teve o maior aumento no primeiro semestre

Ao analisar as Unidades Federativas (UFs), o levantamento aponta que os consumidores do Amapá tiveram a maior procura na demanda por crédito considerando os seis primeiros meses de 2024 (9,1%). Em segundo lugar ficou o Acre (6,5%), seguido por Roraima (6,4%), Alagoas (5,2%) e Espírito Santo (4,8%). Confira a seguir o gráfico com o levantamento completo:

Metodologia do indicador

O Indicador Serasa Experian da Demanda do Consumidor por Crédito é construído a partir de uma amostra significativa de CPFs, consultados mensalmente na base de dados da Serasa Experian. A quantidade de CPFs consultados, especificamente nas transações que configuram alguma relação creditícia entre os consumidores e instituições do sistema financeiro ou empresas não financeiras, é transformada em número índice (média de 2008 = 100). O indicador é segmentado por região geográfica e por classe de rendimento mensal.